Preguntas frecuentes sobre Confirming

¿Qué es el confirming?

El confirming es un servicio de gestión de pagos.

El confirming es un servicio entregado por diversas instituciones financieras que consiste en facilitar la gestión de pago de las empresas hacia sus proveedores.

En otras palabras, el confirming es un pago certificado que permite anticipar los pagos confirmados a proveedores para poder obtener mejoras sustanciales en la administración de pagos, extendiendo sus plazos y control de sus cuentas.

El principal propósito de este servicio financiero es entregarle la posibilidad a las empresas, en este caso compradores, de cobrar los pagos de sus proveedores con anterioridad a la fecha de vencimiento y así evitar riesgos de impago.

¿Cuáles son sus beneficios?

Beneficios del Confirming bancario

Las empresas y proveedores que toman los servicios de confirming obtienen diversos beneficios como, por ejemplo:

- • Incrementa liquidez.

- • Las operaciones no pagan impuestos al crédito.

- • Mejora los flujos de caja.

- • Mejora la gestión financiera de los negocios.

- • Simplificación de los mecanismos de pago.

- • Permite ahorrar tiempo.

- • Facilita el manejo de recursos administrativos.

- • Favorece la financiación total o parcial de pago.

- • Mejora la relación de confianza entre empresa y proveedor.

- • Es un sistema que no ocupa la capacidad de financiamiento de otras entidades financieras.

Lo más importante del Confirming es que entrega confianza en la relación entre las empresa y proveedores, ya que se puede gestionar la estrategia de venta teniendo los pagos seguros y en fechas establecidas, lo que también incrementa la capacidad de negociación de las empresas con sus proveedores.

Además, también es un alivio para aquellas empresas que tienen muchos proveedores, ya que así se puede ordenar y gestionar de mejor manera los pagos y la entrega de servicios.

Los beneficios de esta operación financiera radican en el orden y organización que entrega a las pequeñas, medianas y grandes empresas, lo que les permite agilizar la gestión financiera, optimizar el tiempo y llevar un control de las finanzas, ventas y de la relación con los proveedores. De esta forma, se podrá invertir tiempo, esfuerzo y recursos en captar nuevos clientes y crear o reforzar otras estrategias para seguir creciendo e innovando dentro del mercado financiero y empresarial.

Y… ¿existen desventajas?

Como todo servicio financiero, por supuesto que tiene ciertas “desventajas” o riesgos. En este caso, la desventaja más significativa serían los costes y comisiones que podría tener este servicio para la empresa que los contrate. Sin embargo, esta comisión cobrada por los cobros es algo usual y no suelen ser sumas exorbitantes, es decir, no son demasiado significativas para los empresarios que contratan estas entidades financieras, por lo tanto, no suponen un riesgo tan alto.

¿Qué pasa si sobrepaso mi línea de crédito?

Si sobrepasas tu línea de financiamiento puedes enviar la operación de todas formas, pero dicha operación debe ser excepcionadas por el área de Riesgo de Guou Finance, por lo que debes contactar a tu ejecutivo para gestionarlo.

¿Cómo cargar facturas en lote a la plataforma?

Paso 1: Descarga nuestra plantilla Excel y carga los datos de tus DTE's

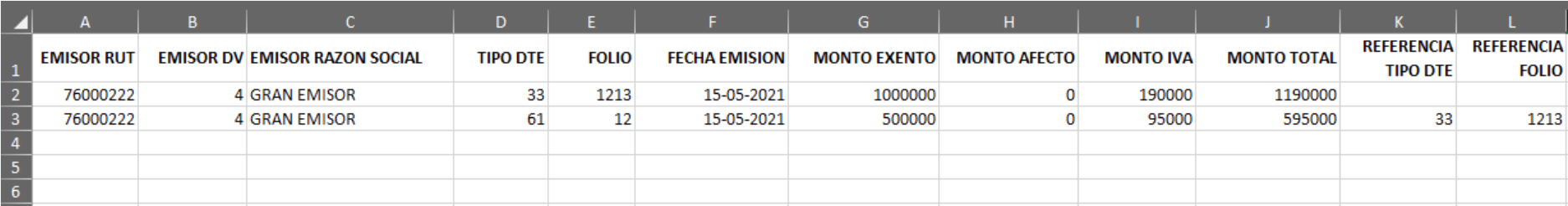

Descarga la plantilla aquíLa plantilla que descargaste debería verse de la siguiente forma:

Los datos a agregar en cada columna son:

- EMISOR DV: El dígito verificador del RUT del Emisor

- EMISOR RAZON SOCIAL: La razón social del Emisor

- TIPO DTE: El código SIl del tipo de documento (ver el listado de códigos de DTEs más usados)

- FOLIO: El número de la factura

- FECHA EMISIÓN: La fecha en que fué emitido el documento

- MONTO EXENTO: El monto de la factura sin IVA

- MONTO AFECTO: El monto de la factura afecto a IVA

- MONTO IVA: El monto de IVA del DTE

- MONTO TOTAL: El monto total del DTE

- REFERENCIA TIPO DTE: Si el documento ingresado hace referencia a otro ya emitido, por ejemplo a una guía de despacho; o a una factura en el caso de emitir una nota de crédito electrónica

- REFERENCIA FOLIO: Si el documento ingresado hace referencia a otro ya emitido, por ejemplo a una guía de despacho; o a una factura en el caso de emitir una nota de crédito electrónica

importante: No debes modificar el orden de las columnas ni los títulos de ésta, sólo agregar los datos según corresponda.

Paso 2: Cargar la plantilla con datos a la plataforma

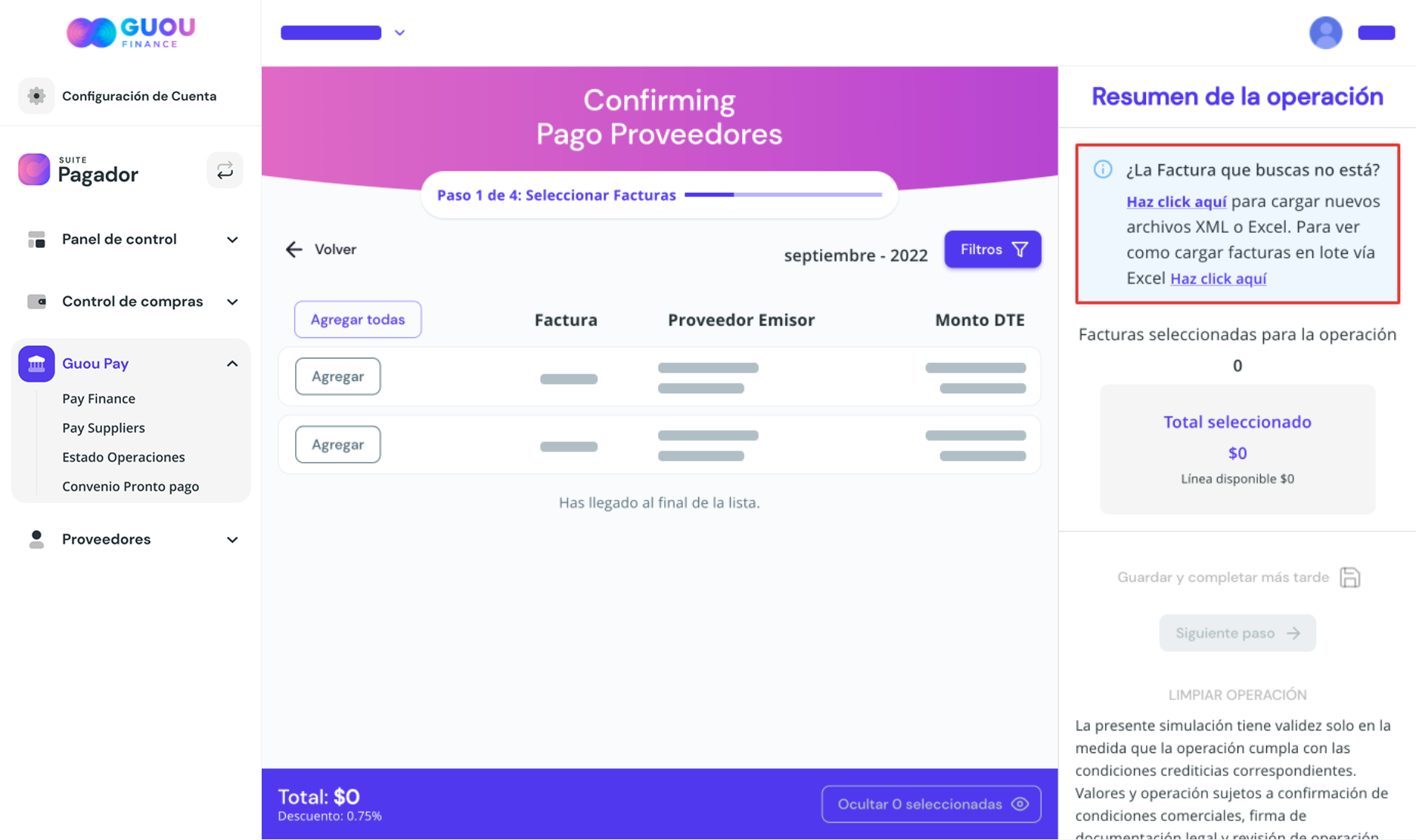

Una vez cargados todos los datos, debes cargar la plantilla a la plataforma, para esto haz click en el primer link "Haz click aquí" del mensaje destacado

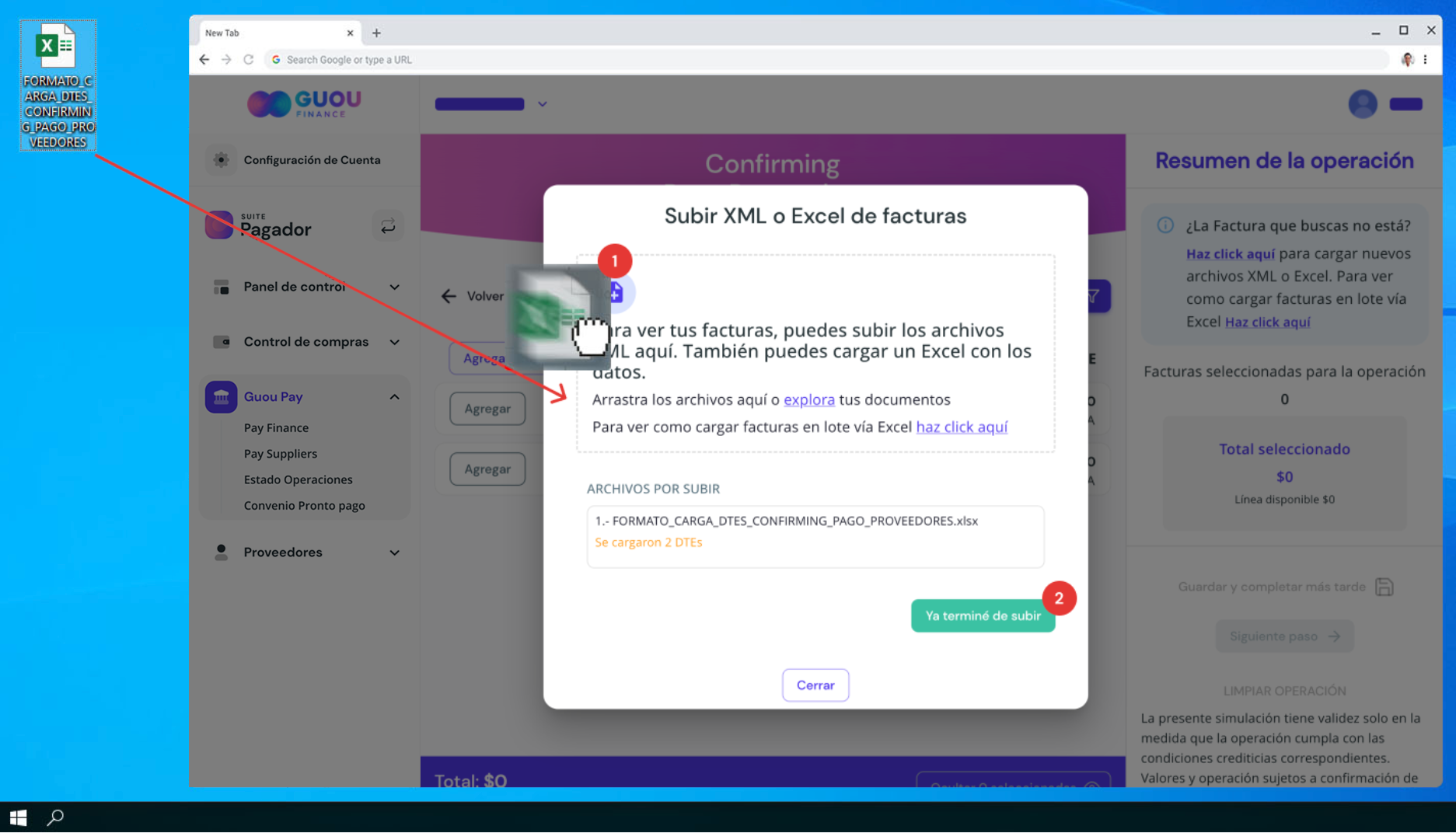

Y luego arrastra el archivo Excel al popup "subir XML o Excel de facturas", y luego presiona el botón "Ya termié de subir"

¡Eso es todo! Ahora tus Facturas aparecerán en el listado para poder seleccionar y operar en la plataforma. ¡Buena suerte!